На сегодняшний день каждая коммерческая организация может установить свой размер суточных. Эту сумму нужно утвердить в коллективном договоре или в положении о командировках. Суточные сотрудникам выплачиваются за все дни служебной поездки, включая выходные и праздники. Время в пути до места командировки и обратно также учитывается при расчете суточных. Что касается самого факта выплат, то их можно сделать как наличными через кассу предприятия, так и через банк, отправив соответствующую сумму на карту сотрудника, и именно этот способ сейчас наиболее популярен.

Часто бывает, что сотрудник уезжает и возвращается из командировки в один день. Как быть тогда?

Однодневная командировка по РФ не оплачивается суточными. Связано это с тем, что такая поездка будет считаться обычным рабочим днем, а значит, у сотрудника не возникнет никаких специфических командировочных трат и суточные ему полагаться не будут. Исключение сделано лишь для зарубежных одно-дневных поездок. Такая командировка оплачивается в размере 50% от установленного лимита за день по служебным поездкам за границу.

В какой валюте должны выплачиваться суточные?

Что касается поездок внутри страны, то, несомненно, валютой расчетов может быть только рубль. Если же речь идет о поездках за границу, то в этом случае допускается выплата суточных как в рублях, так и в валюте. Чаще всего за основу берется доллар США или евро, но допустимо и использование местных валют в зависимости от страны назначения. Хотя использование «нестандартных» денежных знаков повлечет за собой проблему конвертации и перерасчета курсовых разниц, если только у компании не будет открыт для этого специальный расчетный счет в банке. Как правило, открытие такого счета – это дополнительные расходы для предприятий. На них готовы лишь те компании, сотрудники которых ездят в зарубежные командировки систематически.

Что делать, если сотрудник заболел в командировке?

К сожалению, случаи болезни работников во время командировочной поездки не так уж редки. Если это произошло, то компания обязана полностью оплатить суточные за все дни болезни сотрудника. При этом не важно, что командировочное задание фактически не было выполнено.

Оговорены ли в законодательстве случаи, когда фирма может не перечислять сотруднику суточные?

Если больничный не является основанием для отказа от суточных выплат, то преждевременный возврат сотрудника из рабочей поездки станет веской причиной, которая позволит отказаться от выплаты суточных. Обратите внимание, деньги не перечисляются не только из-за самовольного возврата работника из командировки, но и в случае, если поездка прервалась по инициативе работодателя. Аналогичная ситуация и с уходом в отпуск из служебной поездки. То есть, если работник раньше вернулся из командировки и сразу поехал в отпуск, такие дни в расчет суточных не попадают и работодатель их не оплачивает.

Какие документы должны быть оформлены при отправке сотрудника в командировку?

Для того чтобы перечислить суточные, сотруднику нужны основания, а именно отправка Иначе такие перечисления денег от работодателя будут признаны доходом с последующим исчислением НДФЛ. Рассмотрим, как оплатить время в командировках и какие документы для этого нужно оформить. Так, при поездках по России документом, подтверждающим дату командировки, как правило, является приказ о командировке. При этом суммы суточных выплат должны соответствовать утвержденным в коллективном договоре или в положении о командировках нормативам организации. Для зарубежных поездок в страны СНГ и Таможенного союза, как и в России, оформляется приказ о командировке. А при перемещениях в другие страны достаточно отметки пограничников в паспорте и соответствующего распоряжения директора предприятия. Что касается размеров выплат, то дни проезда по России оплачиваются по отечественным нормам. Дорога в командировку в дни пересечения границы – по заграничным. И, соответственно, дни проезда по иностранному государству – по зарубежным нормам, а даты пересечения границы по пути обратно – по российским.

Какие существуют нормы суточных, которые не облагаются НДФЛ?

Согласно Налоговому кодексу, не облагаются НДФЛ суточные в размере 700 рублей по России и в размере 2500 рублей за деловые поездки за границу. Учтите, что если по инициативе работодателя в компании выплачиваются суточные свыше нормативов, то эти «надбавки» должны облагаться НДФЛ по ставке 13 процентов.

Как определить дату получения такого дохода от сверхнормативных выплат для НДФЛ?

Организация может платить суточные в сумме, превышающей нормативы для НДФЛ. Тогда у сотрудника возникает доход, с которого нужно удержать налог. Датой получения дохода с 1 января 2016 года является последний день месяца, когда утвержден авансовый отчет руководителем компании. Для выплат в валюте датой дохода также считается последний день месяца утверждения авансового отчета. И курс валюты для пересчета в рубли берется именно на эту дату. Удержать налог надо в день ближайшей выплаты сотруднику дохода, например, в день получения зарплаты. А перечислить в бюджет эти деньги нужно не позднее следующего рабочего дня согласно пунктам 4 и 6 статьи 226 НК РФ.

Как отразить суточные в справке 2-НДФЛ?

В справке 2-НДФЛ указывают только сверхнормативные суммы. Деньги в пределах норм не попадают в этот отчет. Месяцем начисления дохода сверх нормы является месяц, когда авансовый отчет утвержден. Код дохода – 4800. Дата получения дохода – последний день месяца.

Как суточные признаются в налоговом учете?

Для налога на прибыль суточные признаются полностью на дату утверждения авансового отчета руководителем компании. Не требуется подтверждение первичкой, для принятия таких расходов достаточно авансового отчета и приказа о командировке. При этом расходы признают в учете для налога на прибыль на дату утверждения авансового отчета.

Начисляются ли страховые взносы на суммы суточных?

Нет, суточные освобождены от в пределах лимитов, которые компания установила во внутренних документах. Например, в положении о командировках или в коллективном договоре указаны суммы 2000 рублей по России и 6000 рублей за зарубежные поездки. И это означает, что за каждый день командировки фирма может принять эти суммы.

Как посчитать НДФЛ с суточных сверх нормы?

Ответ на этот вопрос предлагаю сформулировать в примере. Итак, работник отправляется в командировку в другой город России на три дня с 20 по 22 декабря. Суточные в фирме установлены в размере 2000 рублей. Ему выдано из кассы перед поездкой 6000 рублей (3 сут. × 2000 руб.). Когда сотрудник вернулся из поездки, он предоставил в бухгалтерию авансовый отчет, который в тот же день, 23 декабря, был утвержден руководством. НДФЛ начислен 31 декабря и составил (2000 руб. × 700 руб.) × 13% × 3 = 507 руб. При этом налог подлежит перечислению на следующий рабочий день после получения зарплаты.

В бухучете делаются следующие проводки:

Дебет 71 Кредит 50

- 6000 руб. – выданы суточные из кассы;

Дебет 44 (20, 26) Кредит 71

- 6000 руб. – утвержден авансовый отчет;

Дебет 70 Кредит 68

- 507 руб. – начислен НДФЛ со сверхнормативных выплат;

В день выплаты зарплаты

Дебет 68 Кредит 51

- 507 руб. – перечислен НДФЛ в бюджет.

Подведем итог: суточные не облагаются взносами и принимаются в расходы для налога на прибыль, если они утверждены в локальных нормативных актах фирмы. НДФЛ будут облагаться суммы, превышающие 700 рублей по России и 2500 рублей по загранпоездкам соответственно.

Датой принятия к учету расходов будет дата принятого авансового отчета. Датой дохода для НДФЛ будет последний день месяца, когда этот авансовый отчет был утвержден. Этим днем также берут курс валюты для пересчета в рубли при принятии к учету суточных в валюте. Учтите, что суточные и командировочные выплаты хоть и не являются самым часто проверяемым налоговиками участком. Но все-таки любое нарушение или неточность в их отражении может стать причиной значительных штрафов.

Примеры расчета суточных для самых разных ситуаций

Приведем примеры расчета суточных для самых разных ситуаций: для российских и заграничных командировок, за дни у принимающей стороны и за время в дороге. А также расскажем про расчет НДФЛ с суточных.

Как рассчитать суточные: нормы выплат

Отправляя сотрудника в служебную поездку компания вправе выплатить любую сумму суточных, которую она утвердит в положении о командировках . Вам предстоит выплатить суточные за все дни командировки, в том числе за выходные и праздники. Такой порядок предусмотрен в пункте 11 Положения о командировках, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749 . Причем дни, когда работник находился в пути, тоже оплатите.

Чтобы понять, в какой день командировка начнется и когда закончится, ориентируйтесь на даты проездных билетов. Обычно первый день поездки — тот, когда работник улетает на самолете или отправляется на поезде. Соответственно, последний день определяют на основании обратных билетов.

Но в некоторых случаях поездка может начаться на день раньше или завершиться на день позже. Речь идет о случае, когда работник живет далеко от аэропорта или вокзала. В этом случае может так получиться, что сотруднику придется выезжать из дома накануне. Или он вернется на следующий день после прилета (приезда на вокзал). Иными словами, командировка может начаться, когда работник выехал из дома. А завершится, когда работник приедет домой. Определять таким образом дни командировки прямо позволяет пункт 4 Положения о командировках.

Сотрудника, который хочет получить дополнительные суточные с учетом длительной дороги до аэропорта или вокзала, попросите написать заявление. На практике у проверяющих не возникает нареканий к тому, что длительность командировки определили с учетом дороги до вокзала, аэропорта, пристани.

Пример 1

Расчет суточных, если дорога в аэропорт длительная

ООО «Вита» находится в г. Москве. Смирнов А.А., менеджер компании, вернулся из командировки в г. Краснодар. По данным авиабилетов, работник улетел в другой город 5 сентября в 00.20. Смирнов проживает в г. Красногорске Московской области. По словам сотрудника, чтобы добраться до аэропорта, ему потребовалось два часа. Более того, в аэропорт требуется приехать заранее. А значит, фактически командировка началась 4 сентября. Именно тогда, когда работник отправится из дома в аэропорт.

Обратно Смирнов прилетел 7 сентября в 10.30. В тот же день работник добрался до дома. Таким образом, командировка длилась с 4 по 7 сентября (4 дня). Чтобы подтвердить расчет суточных за эти дни, бухгалтер попросил Смирнова написать заявление с просьбой учесть время, потраченное на дорогу до аэропорта.

Сколько суточных выдать за дни, проведенные у принимающей стороны

Чтобы определить размер суточных за то время, когда работник находился в другой компании, возьмите дневную норму, утвержденную директором компании во внутреннем положении о командировках. Эту сумму умножьте на дни, проведенные у принимающей стороны.

С российскими командировками сложностей не будет. Количество дней вы с легкостью определите по проездным билетам. Если командировки на автомобиле — с помощью служебной записки .

А как узнать, сколько времени командированный работник провел в гостях во время зарубежной поездки? Если командировка была в стране СНГ, на границе с которой не ставят отметок в паспорте, то надо смотреть даты проездных билетов.

Если же работник ездил в другую зарубежную страну, то проверьте отметки в паспорте, сделанные на границе. Кстати, в этом случае попросите сотрудника приложить копии страниц паспорта к авансовому отчету. А авансовый отчет работнику придется сдать в бухгалтерию в течение трех дней после выхода на работу.

Пример 3

Расчет суточных при перелете с пересадками

Иванов А. В., секретарь ООО «Прибой», вернулся из загранкомандировки в Германию. Поездка длилась с 20 по 24 июня (5 календарных дней). Работник летел в командировку на самолете. Причем согласно купленным авиабилетам Иванов по пути в командировку сделал пересадку на Украине. Обратно Иванов вернулся прямым рейсом.

Иванов представил 27 июня в бухгалтерию авансовый отчет вместе с билетами и другими подтверждающими документами. Из них следует, что работник вылетел в командировку 20 июня в 18.30. В этот день, соответственно, прилетел на Украину. Вылетел оттуда 21 июня в 05.30. И в тот же день добрался до Германии.

Что касается обратной дороги, то сотрудник вылетел из Германии 24 июня в 10.30. И в этот же день был дома. У принимающей стороны согласно распоряжению директора Иванов должен был провести два дня (21 и 22 июня).

В компании суточные при загранкомандировках на Украину оплачивают исходя из нормы 50 евро в день. Поездку в Германию — по норме 80 евро в день. А норма по российским командировкам — 1000 руб. в день.

Так, суточные за 20 июня компания оплатила исходя из нормы, утвержденной для Украины (50 евро). 21, 22 и 23 июня — по норме для командировок по Германии, то есть 80 евро в день, а всего 240 евро. А вот суточные за 24 июня составят 1000 руб. (норма по российским поездкам). Предположим, курс евро на дату авансового отчета равен 70 руб. Тогда итоговый расчет суточных составит 21 300 руб. ((50 евро + 240 евро) × 70 руб. + 1000 руб.).

Когда удерживать НДФЛ с суточных

Как мы уже отметили, суточные вы будете рассчитывать исходя из норм, которые утвердил директор компании. Причем до командировки вам предстоит выплатить работнику аванс (п. 10 Положения о командировках, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749). Это означает, что сначала вы рассчитаете предварительную сумму суточных. А после возвращения работника из поездки, если в этом есть необходимость, суточные придется пересчитать. А далее доплатить деньги или удержать лишнее.

Прежде чем выплатить суточные, не забудьте проверить, надо ли с них удерживать НДФЛ. Нормы есть в главе 23 Налогового кодекса РФ. По российским командировкам они составляют 700 руб. в сутки. А по заграничным — 2500 руб. в сутки. Таким образом, если в вашей компании нормы суточных превышают налоговые, то с разницы придется удержать НДФЛ.

Признайте доход на последний день месяца, когда утвержден авансовый отчет. А при ближайшей выплате сотруднику денег удержите НДФЛ. Аналогичный вывод — в письме Минфина России от 9 февраля 2016 г. № 03-04-06/6531 .

Из таблицы ниже вы узнаете, суточные в каком размере не облагают НДФЛ, и как оплачивать дни командировки и время, потраченное работником на дорогу.

По каким лимитам рассчитать суточные и удержать НДФЛ

| Страна, куда едет работник | Чем подтвердить время приезда к принимающей стороне и время выезда от нее | Как оплатить время, проведенное у принимающей стороны | Как оплатить время в пути | Какие суммы не облагаются НДФЛ |

| Россия | Проездные билеты, приказ по командровке | По российским нормам | По российским нормам | 700 руб. в день |

| Страна СНГ, на границе с которой не ставят отметок в паспорте | Проездные билеты (служебная записка), приказ по командровке | По заграничным нормам | Дни проезда по России — по отечественным нормам . Дорога в командировку в дни пересечения границы — по заграничным нормам. Дни проезда по иностранному государству — по зарубежным нормам, а даты пересечения границы по пути обратно — по российским нормам | |

| Другие зарубежные страны | Отметки пограничников в паспорте, проездные билеты (служебная записка) , приказ по командровке | По заграничным нормам | Дни проезда по России — по отечественным нормам. Дорога в командировку в дни пересечения границы — по заграничным нормам. Дни проезда по иностранному государству — по зарубежным нормам, а даты пересечения границы по пути обратно — по российским нормам | 700 руб. в сутки, которые оплачиваются по российским нормам. А в остальные дни — 2500 руб. в сутки |

Когда выплатить суточные и какие записи сделать в бухучете

До командировки вам придется выплатить работнику аванс. А после того, как сотрудник отчитается по итогам поездки, вы определите окончательную сумму суточных. В учете вы сделаете следующие записи:

ДЕБЕТ 71 КРЕДИТ 50

— выплачен работнику до командировки аванс;

ДЕБЕТ 26 КРЕДИТ 71

— включены суточные в расходы на дату авансового отчета.

Если речь идет о заграничной командировке, то учтите следующее: норму определяют в иностранной валюте. И тут вы можете выдать работнику деньги как в валюте, так и в рублях. Это подтверждает письмо Банка России от 30 июля 2007 г. № 36-3/1381 .

Но все-таки чаще компании выплачивают суточные в рублях. Пересчитать суточные, выданные авансом, по курсу на дату отчета не требуется. Это следует из пункта 10 ПБУ 3/2006.

Пример 4

Как отразить в учете суточные по загранкомандировке

Иванов К. И., менеджер ООО «Вега», собирается в командировку в Германию с 6 по 10 июня (5 календарных дней). В корпоративном положении о командировках предусмотрено: суточные за период загранкомандировок работники получают в размере 100 евро в сутки.

До командировки бухгалтер ООО «Вега» рассчитал суточные за 5 дней по курсу на 3 июня 70 руб. за евро (условно). В итоге суточные составили 35 000 руб. (100 евро × 5 дн. × 70 руб.). В учете бухгалтер сделал такую запись:

ДЕБЕТ 71 КРЕДИТ 50

— 35 000 руб. — выдан аванс в виде суточных за пять дней.

Вернувшись из командировки, Иванов представил 13 июня в бухгалтерию авансовый отчет. На дату утверждения этого документа пересчитывать суточные вам не придется. Поэтому бухгалтер отразил суточные в составе расходов вот такой записью:

ДЕБЕТ 26 (44) КРЕДИТ 71

— 35 000 руб. — включены суточные в расходы.

Далее бухгалтер определил НДФЛ с суммы, превышающей налоговые нормы. Причем при расчете налога бухгалтер взял курс на дату выдачи аванса. То есть НДФЛ определили с фактически выплаченных доходов — с 35 000 руб., уменьшенных на норму. Сверхнормативные суточные за пять дней составили 22 500 руб. (35 000 руб. - 2500 руб. × 5 дн.). С них надо удержать НДФЛ в размере 2925 руб. Эту сумму бухгалтер удержал с сотрудника из ближайшей зарплаты. При этом бухгалтер сделал такую запись:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— 2925 руб. — удержан НДФЛ со сверхнормативных суточных.

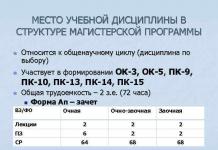

Лицо, направленное выполнять задание по , обеспечивается денежной суммой на различные расходы. Этот вид денежных выплат имеет особенность: фактически он нигде не документируется. Из-за этого возникают нюансы, которые требуют разъяснения. В рамках этой статьи предоставлена подробная информация, касающаяся регулирования выплаты и размера начисления суточных. Информация актуальна на 2017 год.

Суточные – деньги, выдаваемые сотруднику организацией, сумма которых начисляется из предполагаемых расходов за сутки. Суточные являются частью командировочных расходов. Трактовка термина дана и закреплена в Верховном суде.

Работодатель обеспечивает финансирование дополнительных расходов, в которых будет нуждаться сотрудник, отбывший в служебную поездку. Сотрудники получают суточные на каждую командировку, это регулируется законодательством. Проще говоря, это карманные деньги, которые выдаются сотрудникам их работодателем на время выполнения командировочного задания.

Эти дополнительные расходы включают:

- покупку билетов для общественного транспорта

- деньги на покупку продовольствия

- иные личные потребности работника

Разновидности суточных

Суточные будут получены сотрудником перед предстоящим направлением в командировочную поездку. Трудовой Кодекс обязывает работодателя делать .

Суточные выплачиваются:

- при отправке своих сотрудников в местную или заграничную командировку

- при постоянной работе в дороге, при постоянных полевых выездах, снаряжении в экспедицию или геологическую разведку

- при нахождении сотрудника на занятиях для повышения квалификации

Порядок расчета и выплаты суточных

Точный размер суточных не отображен в Трудовом Кодексе и начисляется всякий раз в индивидуальном порядке. Размеры суточных меняются в каждой командировке. Все расходы работника, который едет в командировку, оговариваются заранее.

Закон не предусматривает на установление максимального размера выплат суточных.

- В России максимальный размер суточных, с которого налог взыскан не будет, равняется 700 рублям.

- При заграничных командировках – 2500 рублей.

Размер суточных будет зависеть от расчета иных предполагаемых затрат во время командировки. Пока сотрудник еще не поехал в командировку, подсчитывается количество суток, которое займет выполнение командировочного задания. Началом командировки будет считаться отбытие с места работы. Время, затраченное на путь до вокзала, аэропорта, автовокзала, входит в командировочное.

Суточные и бухгалтерия

Срок любой командировки будет подтверждаться документами проездного характера, которые предъявляются , когда сотрудник закончит поездку и вернется на постоянное место работы. Кроме этого, работник предоставляет отчет по авансу. Суточные сотрудник не получит до того, как работодатель составит распоряжение о поездке сотрудника в командировочную поездку.

С 2015-го года для подтверждения делового предназначения будущей командировки более не нужен прежний пакет документов. Теперь выплаты суточных декларируются согласно внутреннему порядку компании и прописываются только в приказе о направлении сотрудника в командировочную поездку.

Учет всех расходов, произведенных из выданных сотрудникам суточных, фиксируется в авансовом отчете, который заполняется сотрудником, приехавшим из командировки. Перед поездкой сотрудник заполняет , в котором запрашивает получение финансов на личные нужды. После заполнения заявление подается в бухгалтерию. Заявление должно иметь на себе подпись главного бухгалтера, начальника организации и самого командируемого сотрудника.

Суточные при заграничных поездках

Валюта, в которой выдаются суточные для иностранного командировочного задания, определяется самим работодателем. Суточные, полученные в валюте, переводятся в рублевый эквивалент курса ЦБ (по последнему дню месяца), в котором утверждается авансовый отчет.

Вернувшись, сотрудник (не позднее десяти дней после прибытия) должен предъявить авансовый отчет. В отчете должны быть отмечены следующие положения:

- все документы, которые фиксируют трату выданных денег (чеки, и т.п.)

- отчет, в котором подробно описаны все действия, связанные с выполнением командировочного задания

- отсканированная страница загранпаспорта с таможенными отметками

Суточные выдаются сотруднику в виде аванса, который вычисляется по командировочной смете. Размер суточных, которые выдает коммерческая организация, определяется ей самой, но ниже законодательно установленного минимума он в любом случае не будет.

Суточные начисляются по заграничным нормам сразу после отбытия из России. Эта формальность действует и в обратную сторону. День изменения суммы денег, которую дают в качестве суточных, определяется по штампу в паспорте на границе.

Неизрасходованные денежные средства должны быть возвращены в кассу предприятия.

Суточные при однодневных командировках

Выдача суточных для поездок на сутки и менее до сих пор окончательно не урегулирована. Работодатель может выдавать сотрудникам деньги при однодневных командировках, если это подтверждено и закреплено . Тогда суточные будут считаться иными расходами, делать которые позволил сам работодатель.

Если сотрудник, пребывая в однодневной командировке, каждый день имеет возможность приехать на место проживания, работодатель имеет законные основание суточные не платить. Этот нюанс регулируется Положением номер 749. Но если сотрудник и работодатель договорятся, суточные могут быть выплачены в меньшем размере или вовсе заменены единоразовой надбавкой к зарплате.

Работодатель может посчитать сумму выплаты суточных незначительной и задним числом включить их в состав других командировочных расходов. В случае спорной ситуации работодатель может мотивировать невыплату суточных при командировочных поездках менее суток тем, что сотрудник не нуждается в оплате жилища.

При однодневных командировках или рабочих поездках в другую страну суточные сотрудник получит в размере 50% от размера, отраженных во внутренних нормативах организации. Выплата производится в валюте той страны, куда направлен сотрудник.

Суточные для однодневных поездок все еще вызывают . Работодатель нередко старается удержать суточные и лишить их сотрудников, по-разному это мотивируя. Знание сотрудниками соответствующих глав Трудового Кодекса поможет им в решении этой задачи в свою пользу.

Суточные в выходные и нерабочие дни

Суточные начисляются и за , попавшие на срок командировки. Сотрудник их получит в любом случае, даже если он в командировочный выходной не работает. Хотя такие выплаты и регулируются трудовым законодательством размер и сроки начисления могут регулироваться внутри предприятия, согласуясь с ее внутренним нормативным распорядком.

Оплате полежит не только работа и отдых во время выходных, проведенных в командировке. Сотрудник получает льготы при отбытии в командировку по выходным и в том числе нерабочим дням:

- выплаты суточных производятся по двойному размеру

- за каждый выходной или нерабочий день, проведенный без начисления суточных, сотрудник заслуживает внеочередной оплачиваемый работодателем выходной

Суточные на выходные тоже могут спровоцировать конфликтную ситуацию с начальством. Но здесь ситуация разрешается проще, потому что закон будет на стороне работника. Исключением может стать выплата суточных в нерабочие дни, назначенные внутренним регламентом компании. Это может быть выходной день по поводу праздника у одного из сотрудников, главы компании, юбилея основания компании и иных схожих случаев. Если выдача суточных в такие дни не согласована нормативными актами компании, то ситуацию поможет решить арбитражный суд.

Суточные и налогообложение

С суточных, сумма которых превышает недекларируемую сумму в 700 и 2500 рублей (за местные и заграничные поездки соответственно), уплачиваются выплаты . Суточные нельзя считать доходом сотрудника. По этой причине суточные нельзя назвать доходом, облагаемым налогом по НДФЛ. Выплаты по суточным, превышающим беспошлинные нормы, будут учтены, когда будет определена налоговая база.

Налогом в пределах законодательных норм также не облагаются выплаты, выданные вместо суточных. Например, при однодневной единоразовой командировке работодатель вместо суточных может выплатить сотрудникам денежное вознаграждение.

При составлении налоговой базы нужно помнить, что суточные, выплаченные сотрудникам для любых нужд, являются подотчетной суммой. До окончательного утверждения начальником авансового отчета суточные не являются расходами работодателя. Соответственно, до подписания отчета, уплата налога при сверхнормативных суточных осуществлена быть не может.

Выплаты по НДФЛ со сверхурочных суточных не могут быть взысканы с сотрудника. Все неизрасходованные деньги отдаются назад, в кассу выдавшей их организации.

Многие организации, посылая своих работников в иностранную командировку, дают вместо суточных иные денежные . При этом НДФЛ удерживается полностью со всей суммы, не только в нормативных нормах. Это рискованный для работодателя подход и рекомендуется прибегать к нему как можно реже. При налоговой проверке это будет отмечено как нарушение, выпишут штраф. Дело в том, что в Постановлении правительства за номером 749 прямо указывается, что нужно выдавать сотруднику именно суточные.

Заполнение авансового отчета

При заполнении авансового отчета от сотрудника потребуется наличие при себе документов, которые подтверждают трату суточных. Авансовый отчет это заполненная форма № АО-1.

Порядок заполнения авансового отчета:

- Первый пункт авансового отчета – название организации

- Дата и номер отчета

- Должность, в которой состоит командируемый сотрудник и подразделение работы

- Означается составления отчета (служебная командировка)

- В отчет заносятся все фактические затраты, совершенные в поездке

- На листе номер 2 перечислены все расходные документы, на которых зафиксирована каждая трата выданных денег

- Затем отчет согласовывается в бухгалтерии, где прописываются номера дебет — кредита

- Готовый авансовый отчет подается руководителю, он утверждает и подписывает

Отмена суточных в России

Разговоры о том, что суточные, наконец, будут полностью отменены и при командировках в России их платить перестанут, ведутся уже давно. Но постановление Минфина под номером 749, похоже, ставит жирную точку в этой истории. Суточные остаются только для заграничных поездок. смогут сократить траты и сэкономить, ведь раньше им приходилось платить суточные всегда и всем.

Часто езжу в командировки по работе, размер суточных у меня всегда примерно одинаковый, так как поездки не выходят за пределы страны. Тем сотрудникам, которые выезжают за пределы страны командировочные конечно же выше. Важно предоставить все чеки и билеты.

Ответить

Самое главное сохранять абсолютно все чеки от поездки от еды и проживания до такси и какого-либо транспорта, тогда не будет никаких претензий и проблем с оплатой суточных в командировках.

Ответить

При заграничных командировках размер суточных для каждой страны разный, там в среднем 50-60 долларов, иногда 100. А вообще суточные — это чисто налоговое понятие, они нужны только чтобы не платить подоходный налог и отнести данные средства на производственные затраты, потому что в противном случае это считается доходом работника.

Ответить

Плохо,что размер суточных устанавливает каждый работодатель самостоятельно(((((Вот в моей организации суточные составляют 200 рублей и как на них питаться весь день… Естественно,что каждый раз приходится на питание тратить свои деньги,которые потом никто не возвращает.

Ответить

Суточные — это фиксированные выплаты, которые производятся ежедневно в период командировки. Размер их устанавливается локальным актом работодателя. А для бюджетников это смешные 100 рублей. Остальные выплаты являются компенсационными (за жилье и т.п.). Так что не совсем согласен с трактовкой,приведенной в статье.

Ответить

Суточные — довольно относительное понятие. В ТК они закреплены, но выплачиваются каждым работодателем в размере, определенном локальным актом. И только федералам по-прежнему 100 рублей, смех один.

Ответить

Хозяйственная деятельность организаций далеко не всегда ограничивается одним регионом и, соответственно, по тем или иным служебным надобностям сотрудники компаний отправляются для выполнения служебных заданий в командировки. Согласно положениям ст.166 ТК РФ, служебная командировка это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы*.

*Местом постоянной работы следует считать место расположения организации (обособленного структурного подразделения организации), работа в которой обусловлена трудовым договором. Место работы является обязательным для включения в трудовой договор условием в соответствии с положениями ст.57 ТК РФ.

Особенности направления работников в служебные командировки устанавливаются Положением «Об особенностях направления работников в служебные командировки», утвержденным Постановлением Правительства РФ от 13.10.2008г. №749.

Обратите внимание: Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются .

На основании ст.167 ТК РФ, при направлении работника в служебную командировку ему гарантируются:

- сохранение места работы (должности) и среднего заработка,

- а также - возмещение расходов, связанных со служебной командировкой.

- расходы по проезду;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя.

- либо коллективным договором,

- либо локальным нормативным актом организации.

Порядок выплаты суточных, при командировках внутри страны

Согласно п.11 Постановления №749, суточные возмещаются работнику за каждый день нахождения в командировке, включая:- выходные и нерабочие праздничные дни,

- а также за дни нахождения в пути, в том числе за время вынужденной остановки в пути.

- суточные не выплачиваются .

- дальности расстояния,

- условий транспортного сообщения,

- характера выполняемого задания,

В соответствии с п.25 Постановления №749,работнику в случае его временной нетрудоспособности, удостоверенной в установленном порядке:

- возмещаются расходы по найму жилого помещения (кроме случаев, когда командированный работник находится на стационарном лечении),

- выплачиваются суточные

Кроме того, работнику выплачивается пособие по временной нетрудоспособности в соответствии с законодательством РФ.

Суточные при командировке за границу

При направлении сотрудников в зарубежную командировку действует особый порядок оплаты суточных.Согласно п.16 Постановления №749, выплата суточных, причитающихся работнику в связи с зарубежной командировкой, осуществляются в соответствии с Федеральным законом от 10.12.2003г. №173-ФЗ«О валютном регулировании и валютном контроле».

Согласно пп.9 п.1 ст.9 закона №173-ФЗ, между резидентами разрешено осуществление валютных операций при выплате сточных физическим лицам, связанных со служебной командировкой за пределы территории РФ.

То есть суточные сотруднику, едущему в заграничную командировку, российская организация может выдать в валюте той страны, куда он направляется и это не будет противоречить положениям действующего законодательства.

Выплата работнику суточных в иностранной валюте при направлении работника в командировку за пределы территории РФ осуществляется в размерах, определяемых:

- коллективным договором,

- локальным нормативным актом (приказом, положением о командировках и т.п.).

- При проезде по территории РФ - в порядке и размерах, определяемых коллективным договором или локальным нормативным актом для командировок в пределах территории РФ

- При проезде по территории иностранного государства - в порядке и размерах, определяемых коллективным договором или локальным нормативным актом для командировок на территории иностранных государств.

- включается в дни, за которые суточные выплачиваются в иностранной валюте.

- включается в дни, за которые суточные выплачиваются в рублях.

При направлении работника в командировку на территории 2 или более иностранных государств суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

В соответствии с п.19 Постановления №749,при направлении работника в командировку на территории государств - участников СНГ, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы, даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются:

- по отметкам в командировочном удостоверении, оформленном как при командировании в пределах территории РФ.

Работнику, выехавшему в командировку на территорию иностранного государства и возвратившемуся на территорию РФ в тот же день, суточные в иностранной валюте выплачиваются в размере 50% нормы расходов на выплату суточных, установленных организацией для командировок на территории иностранных государств.

При направлении работника в командировку на территорию иностранного государства ему дополнительно возмещаются:

- расходы на оформление заграничного паспорта, визы и других выездных документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- расходы на оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

Суточные для сотрудников, работающих по гражданско-правовым договорам

Если сотрудник, отправленный в командировку работает по гражданско-правовому договору, опираться на нормы законодательства, действующие в случае наличия трудовых отношений между работником и компанией - нельзя.Так как на сотрудников, работающих по договору ГПХ, нормы трудового законодательства и иных актов, содержащих нормы трудового права, не распространяются в соответствии с положениями ст.11 Трудового кодекса.

Соответственно, гарантии и компенсации, предусмотренные ТК РФ, в том числе и связанные с командировкой, распространяются только на сотрудников, заключивших с организацией трудовой договор и в случае с договором ГПХ не применимы.

Аналогичная норма содержится и в п.2 Постановления №749:

- В командировки направляются работники, состоящие в трудовых отношениях с работодателем.

Поэтому, чтобы не увеличивать цену договора ГПХ (сумму вознаграждения) на сумму расходов, связанных со служебной поездкой, а так же - не платить «лишних» налогов, возможность выплаты компенсационных сумм исполнителю поручения необходимо предусмотреть в договоре ГПХ.

НДФЛ с суточных

Выплата суточных не образует налогооблагаемого дохода по НДФЛ, так как не является доходом сотрудника.Такие выплаты не облагаются НДФЛ в пределах норм, установленных п.3 ст.217 НК РФ:

При оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные , выплачиваемые в соответствии с законодательством РФ, но:

- не более 700 рублей за каждый день нахождения в командировке на территории РФ,

- не более 2 500 рублей за каждый день нахождения в заграничной командировке.

При этом, согласно пп.1 п.1 ст.223 НК РФ, при получении доходов в денежной форме дата фактического получения такового определяется как день выплаты дохода.

Если организация выдает суточные в иностранной валюте, то ей необходимо проверить - не превысили ли они установленный лимит в рублях.

Для этого сумма «валютных» суточных пересчитывается в рубли по курсу ЦБ РФ, действующему на дату их выплаты сотруднику. И если рублевый эквивалент превысит установленную норму (2500 руб. в день), то с образовавшейся разницы нужно удержать и перечислить в бюджет НДФЛ.

НДФЛ с суточных при однодневных командировках

Как уже упоминалось выше, при командировках в местность, где работник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются в соответствии с п.11Постановления№749.Однако, никто не мешает компании предусмотреть в своем коллективном договоре или ином локальном нормативном акте компенсационные выплаты, причитающиеся сотрудникам, направляемым в однодневные командировки.

При этом, данные суммы можно не облагать НДФЛ в пределах 700 руб., если командировка на территории РФ и в пределах 2500 руб. - при заграничных командировках.

Такую позицию выразил Минфин в своем Письме от 01.03.2013г.№03-04-07/6189 (данное Письмо размещено на официальном сайте ФНС в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»):

«В отношении компенсационных выплат, связанных с возмещением командировочных расходов, следует иметь в виду, что согласно абз.12 п.3 ст.217 Кодекса указанные выплаты, за исключением суточных, освобождаются от налогообложения в пределах фактически произведенных и документально подтвержденных целевых расходов на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз, а также расходов, связанных с обменом наличной валюты или чека в банке на наличную иностранную валюту.

То есть в соответствии с п.3 ст.217 Кодекса только суточные не требуют документального подтверждения их использования. В отношении выплат, компенсирующих все остальные расходы налогоплательщика, связанные с командировкой, для их освобождения от налогообложения требуется документальное подтверждение произведенных расходов.

Таким образом, если денежные средства, выплачиваемые работнику при направлении в однодневную командировку, не являются суточными, а относятся в соответствии со ст.168 Трудового кодекса Российской Федерации к иным расходам, связанным со служебной командировкой, произведенным работником с разрешения или ведома работодателя, они могут быть учтены в составе доходов, освобождаемых от налогообложения, в полном объеме при наличии документального подтверждения произведенных за счет указанных денежных средств расходов.

При отсутствии документального подтверждения осуществления вышеуказанных расходов денежные средства, выплачиваемые работникам при однодневных командировках взамен суточных, могут в соответствии с Постановлением Президиума Высшего Арбитражного Суда Российской Федерации от 11.09.2012 №4357/12 освобождаться от налогообложения в пределах 700 руб. при нахождении в командировке на территории Российской Федерации и 2500 руб. при нахождении в заграничной командировке.»

Аналогичную позицию Минфин высказал и в своем Письме от 05.03.2013 №03-04-06/6472.

Минфин ссылается на Постановление Президиум ВАСот 11.09.2012 №4357/12, в котором суд указал, что:

«Суточные выплачиваются работникам при направлении их в командировку для исполнения трудовых функций вне места постоянной работы на срок не менее суток и предназначены для компенсации расходов, связанных с проживанием вне места постоянного жительства.

При направлении работников в однодневную командировку, откуда командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные не выплачиваются, а произведенные выплаты не являются суточными исходя из определения, содержащегося в трудовом законодательстве.

Вместе с тем в силу статей 167 и 168 Трудового кодекса работнику возмещаются иные расходы, связанные со служебной командировкой, произведенные с разрешения или ведома работодателя.

Согласно абзацу десятому пункта 3 статьи 217 Налогового кодекса (в редакции, действовавшей в спорный период) при оплате работодателем налогоплательщику расходов на командировки в доход, подлежащий обложению налогом на доходы физических лиц, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации.

Применительно к положениям указанной нормы размер выплачиваемого работодателем при однодневных командировках возмещения, не включаемого в подлежащий налогообложению доход, также ограничен суммой 700 рублей.

Таким образом, выплаченные суммы не являются суточными в силу определения, содержащегося в трудовом законодательстве, однако исходя из их направленности и экономического содержания могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника.»

Суточные командировочные расходы включают проживание, проезд, питание и другие затраты, отраженные в коллективном договоре. Для снижения налогооблагаемой базы суточные не должны превышать 700 рублей при поездках по России, 2 500 рублей при выезде за границу.

Суточные командировочные расходы: виды особенности

Практически все организации при необходимости направляют своих работников в командировки. При этом компания гарантирует своему сотруднику – сохранение его основного места работы, должность занимаемую им, средний заработок и возмещение всех затрат, имевших место во время поездки. Согласно ТК РФ ст. 168 подобные траты – командировочные расходы.

Командировочные расходы в полном объеме возмещаются организацией. Затраты на поездку по служебным нуждам включают:

- Суточные – расходы на основные личные потребности (поиск жилья, питание).

- Проездные – возмещение затрат на проезд (но только не такси), оформление билетов, постельные принадлежности во время поездки.

- Наем – аренда помещения для проживания, бронирование.

- Другие затраты – разговоры по телефону по служебной необходимости, интернет, телеграфные, банковские и почтовые услуги.

Перечисленные расходы отражены в коллективном соглашении компании, предприятия. Данный договор используется при льготном налогообложении (доходы минус затраты).

- питание;

- услуги, предоставляемые на платной основе, при отеле, по месту проживания сотрудника;

- пользование услугами других фирм, указанных в соглашении.

Перечисленные в локальном документе командировочные расходы подтверждаются работниками документально.

Командировочная отчетность: обязательная документация

Оплата поездок по служебной необходимости осуществляется на основании определенного комплекта бумаг.

До отправки сотрудника в поездку предприятие оформляет:

- служебный план;

- приказ на организацию служебной поездки;

- командировочный лист с отметкой о времени отбывания сотрудника.

По окончанию поездки, работник предоставляет в бухгалтерию организации на протяжении 3-х дней следующую отчетность:

Для подтверждения расходов во время командировки необходимо предоставить определенный перечень документов, чтобы при превышении выданного аванса сотруднику компании были возмещены его затраты, предусмотренные коллективным договором.

Командировочные расходы в бухгалтерии

При исчислении суммы подлежащей к выплате для начала определяются с основным показателем – продолжительностью нахождения работника в поездке. При этом время начала командировки – сутки отправления к месту назначения (с учетом поездки до станции, вокзала либо аэропорта). Соответственно, окончание поездки – день, когда работник приступил к основной работе.

При исчислении суммы подлежащей к выплате для начала определяются с основным показателем – продолжительностью нахождения работника в поездке. При этом время начала командировки – сутки отправления к месту назначения (с учетом поездки до станции, вокзала либо аэропорта). Соответственно, окончание поездки – день, когда работник приступил к основной работе.

С учетом продолжительности командировки, определяется количество суток, которые сотрудник должен был отработать за данный период времени на постоянном месте.

Согласно ТК РФ командировочные оплачиваются с учетом средней зарплаты, которая рассчитывается исходя из официальной оплаты труда за предшествующий год, которая может оказаться ниже фактического материального вознаграждения.

Предприятие по закону вправе восстановить утраченную сумму заработной платы, основываясь на внутренних бумагах компании, коллективном договоре. То есть сотруднику гарантируется обязательный средний заработок, а доплата осуществляется на основании локальных актов организации. Зачастую работодатели выплачивают максимально возможные командировочные, ведь ущемлять права командируемого не вправе никто.

Оплата выходных: суточные

Если сотрудник во время командировки в праздничные, выходные дни отдыхает, тогда средняя оплата труда за ним не сохраняется. Если ему на основании приказа приходится выполнять свои служебные обязанности, тогда ему положено возмещение в 2-х кратном размере либо однократном, но с дополнительным отгулом. Время нахождения в дороге также оплачивается в двойном размере.

Относительно суточных, то они определяются на основании локальных актов компании. Если их размер превышает 700 рублей при поездках по России и 2 500 рублей при выезде за границу, тогда они подлежат налогообложению.

Затраты подтвержденные документально на проживание, проезд возвращаются полностью, если чеков нет – возмещаются по нормальной либо номинальной стоимости. Также оплачиваются дополнительные траты, связанные с выполнением поставленных перед работником задач. Возмещение расходов подобного типа не относится к доходам, поэтому налогообложению не подлежат.

Личные затраты, представленные в отдельных счетах оплачиваются из суточных. Предприятие может по собственной инициативе возместить работнику такие расходы, но только при условии удержания НДФЛ.

Оплата командировочных затрат, за исключением ситуаций, предусмотренных законодательством, не облагаются пенсионными отчислениями, ЕСН. Работодатель может вычесть данную сумму из налогооблагаемых доходов.

Загранкомандировка: расчет и оформление

Каждое предприятия размер суточных устанавливает самостоятельно, госучреждения на основании нормативных актов. Норма – 2 500 рублей применяют только для снижения налогообложения. Превышение этой планки влечет увеличение налога на доходы физлиц для сотрудника, и невозможности снизить базу по налогу на доходы для компании.

При определении размера суточных нужно разделить время нахождения гражданина на территории РФ и за границей. Компенсация для каждого срока начисляет отдельно, ведь в пределах нашего государства выплаты осуществляются в рублевом эквиваленте, а за пределами – в валюте страны, куда был командирован работник.

Для точного определения периодов используется отметки в загранпаспорте. При этом сутки отъезда за границу относятся к нормам суточных, предусмотренных для иностранных поездок, а в день приезда – действуют российские нормы. Если при переезде за границу не проставляются отметки в загранпаспорте, то используется информация их проездных билетов. Если сотрудник за одни сутки посещает несколько стран, применяется официальная норма суточных для поездок в пункт назначения.

Отдельно учитываются командировки с продолжительностью не более 24-х часов, при которых день отъезда и въезда идентичны. При наличии подобных обстоятельств используется 1/2 установленной суточной нормы для иностранных государств.

Не следует забывать и про разницу в курсе при определении суточных для соблюдения установленного норматива. Так как ЦБ России при учете движений в валюте иностранной страны регламентирует устанавливать ее рублевый эквивалент на момент выдачи средств и время предоставления авансовой отчетности. На момент выплат пересчитанная сумма должна быть ниже 2 500 рублей, а при приезде и предоставлении необходимых бумаг – ее превышать.

Дополнительно предприятие возмещает сотруднику такие затраты, как:

- оформление визы, заграничного паспорта;

- оформление страховки при выезде за границу;

- переговоры по телефону;

- комиссии за получение денег по чекам, обмен валюты;

- перевоз багажа в пределах 30 кг;

- другие согласованные с вышестоящим руководством затраты.

При возвращении из командировки на протяжении 10 дней необходимо представить подробный отчет, к которому должны прилагаться следующие документы: чеки, копии страниц загранпаспорта с отметками таможни, точный отчет. Остаток подотчетных материальных средств возвращаются в кассу организации или перерасход выданного аванса возмещается работнику.

Командировочные суточные расходы устанавливаются предприятием самостоятельно. Но в целях снижения налогообложения не могут превышать 700 рублей при местных поездках и 2 500 рублей при выездах за рубеж. Для возмещения выплат предоставляется финансовая отчетность, на основании которой сотруднику возмещаются средства, затраченные на служебные цели.

Вконтакте